下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

美股牛市强劲,投资人却在努力寻找转向的信号

投资人希望确认美股这样创纪录的牛市的确有基本面的支持而不是仅仅来自于“央妈”美联储在去年前所未有突然连续的降息政策。

美国股市在过去的2019年仍然表现强劲,标普500指数在年末达到3231点,全年涨幅高达29%,成为自2013年以来涨幅最多的年份之一。(图1)

图1:标普500指数2018-2019

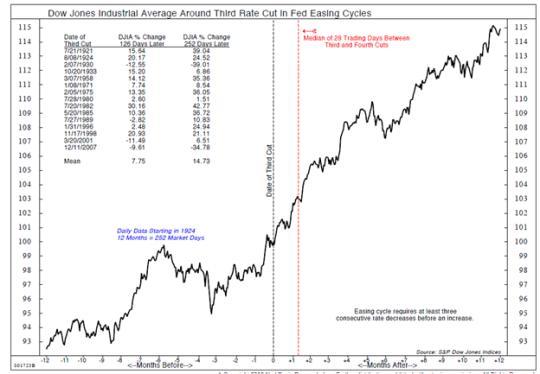

然而投资人面对美股的牛市,却有些忐忑不安;原因很显然,投资人希望确认美股这样创纪录的牛市的确有基本面的支持而不是仅仅来自于“央妈”美联储在去年前所未有突然连续的降息政策。美股的走势清楚显示,随着美联储在2018年连续四次升息调整,整个市场几乎是自由落体,标普500指数最低探底2346点;然而2019年美联储的政策来了个180度转弯,连续三次的降息调整,将联邦贷款利率降至1.5%-1.75%,市场随之不断反弹直至创造历史新高!股市在连续三次的降息情况下的一年之后平均涨14.73%,在没有经济衰退的情况下,股市在6个月和12个月之后都是涨的。(图2)

图2: 历史上道琼斯指数在美联储降息三次后的表现

虽然股市多头狂欢继续,众多媒体和以宏观数据为判断依据的投资人开始努力寻找在这场盛宴下股市有可能转为疲软的信号。

首先,美国经济的基本面依然相当强劲,并没有如大多数媒体判断的那样在去年夏季开始转而增长放缓甚至进入衰退,这样的趋势至少在目前会持续下去,今年美国经济进入衰退周期的可能性很小。从历史上来看,通常有几个宏观和股市的指标能够判断经济走势(图3)。

图3: 预测美国经济衰退的宏观和股市的指标

一般来说,最早能够判断经济走势的信号之一就是近期和远期国债利率的倒挂,因为这标志着投资人认为短期经济风险增强,宁愿以较低的利率投资于长期国债。根据历史经验,10年期国债利率和2年期国债利率倒挂一般会在经济衰退来临前15到24个月发生。去年的国债数据显示,倒挂的确发生过但仅仅持续了3天(8月27日到29日)而且也只不到5个基点;过去六次经济衰退都是10个基点以上,而且持续的时间也更长。(图4)

图4:10年和2年的国债利率差别

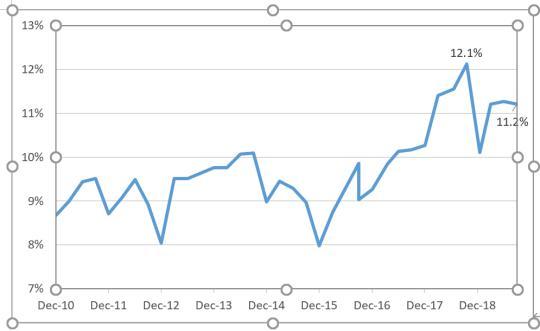

其次,美国公司的财务表现虽然不是无可挑剔但也没有太多值得担心的理由。标普500指数公司的平均税前利润率仍然达到11.2%,没有受到原材料价格上涨或者劳动力市场紧张的影响(图5)。在2019年第四季度标普500指数公司的平均盈利预计将达到每股40.19美元,市盈率平均在20倍左右。

图5:标普500指数公司的税前利润率

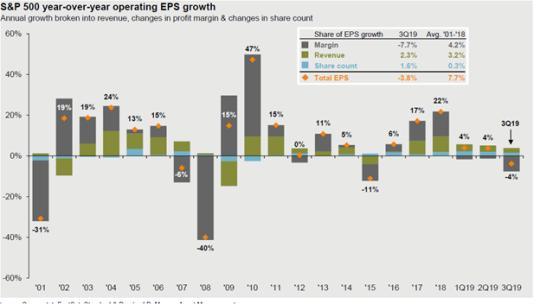

不过谨慎精细的投资人也许会找到一些信号证明企业的财报并不完美,其中主要的原因是在第三季度的盈利增长的里面,股票回购和主营业务收入增长分别贡献了1.6%和2.3%,而利润率这一主要指标的增长事实上是-7.7% (图6)。一旦企业由于融资困难无法回购股票而主营业务收入又停滞不前,那么市盈率的前景走势就不妙了。

图6: 标普500盈利增长同比

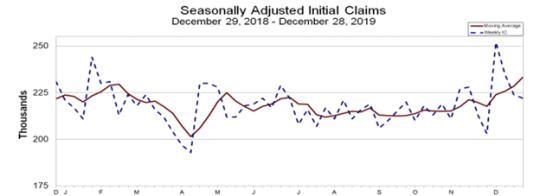

第三,美国消费者信心是否已经达到峰值也是股市转向的预警信号之一。从历史经验来看,美国消费者信心会在经济衰退来临之前的13个月到达峰值。目前这一数值在126.5,已经比2018年的高位下调了12点,比2017年当时的峰值128.6也略低,突发事件除外,美国消费者的信心会在未来突然下跌的可能性也不大。与消费者信心指数类似,美国就业市场也没有太多经济衰退的迹象,唯一需要引起注意的是每周首次失业数据开始在制造业比较集中的几个州开始上升,一旦这样的上升或者成为长期失业那么投资人需要额外关注就业市场是否开始由盛转衰。(图7)

图7: 每周首次失业数据和4个星期的平均值

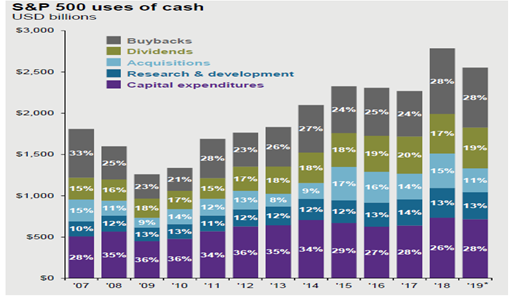

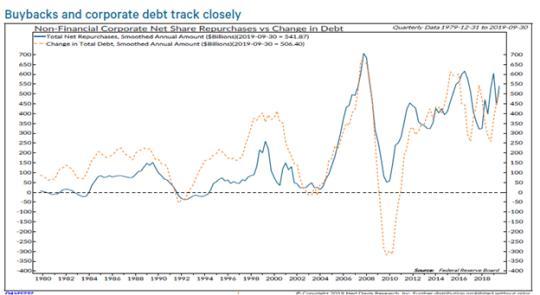

就事论事的看,标普500指数是否见顶?虽然牛市不可能永远持续下去,但在过去的每一次大规模经济衰退来临之前标普500指数都在提前12个月见顶(2007年,1990年,1980年)。我们过去多次分析当前美股的重要买家是美国企业自身的股票回购, 图8显示美国企业将手头现金的28%用于股票回购,19%用于分红,资本项目的支出占比从2008年的35%下跌至去年的28%。而且很多时候,美国企业举债回购股票,这个财务数据游戏只有在利率宽松的前提下才能奏效,一旦利率上升企业能够回旋的空间就会立刻收窄 (图9)。目前来看,美联储重回升息通道的可能性并不大,历史同期的经验显示,在15个连续3次降息操作的周期中,道琼斯指数有11次会在半年后给出平均7.8%的升幅,一年以后这样的趋势会更明显,道琼斯指数有13次都录得普遍上升,且平均升幅高达14.7%,当然前提是美联储降息的节点和经济扩张周期结束的节点相符。同时,不要忘记美联储还没有结束缩表操作,市场的流动性依然充足。

图8:标普500现金使用分配

图9: 美国企业举债回购股票

2020年作为美国大选年也许是摆在投资人面前最显然的风险,特朗普激进多变的政策,美国的总统选举和地缘政治的不平衡会和过去几年一样增加股市的波动幅度,因此我们有理由相信类似于2018年第四季度那样的震荡可能会在今年的股市中再次出现。与此同时一旦美联储开始修正利率政策甚至于缩表从而放大这样的震荡效应,美国企业会立刻感受到融资成本的压力,那么大规模的股票回购将难以维持从而压低这些企业的市盈率,当这些信号开始联动那么美国经济本轮超长的扩张周期也就接近尾声了,尽管在目前这一切似乎离我们还很远。