下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

标普:未来2-3年四大AMC市场份额或降至80%-90%

四大国有资产管理公司(AMC)的地位或将随着新的行业参与者进入而被逐渐削弱?

2月18日,标普全球评级发布英文报告《中国不良资产管理公司的核心业务增多而主导地位下降》。

“我们预计,重新回归不良资产管理主业有助于稳定中国不良资产管理公司的债务水平。不过,利润将会摊薄,资产增速也将放缓,”标普全球评级分析师刘洋表示。

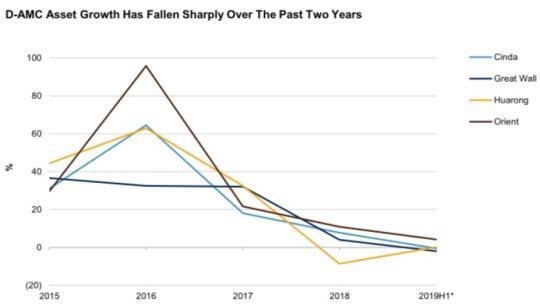

据标普全球评级估算,与过去数年的快速扩张相比,未来一到两年,包括海外业务在内,四大AMC将保持高单位数的资产增速。

2018年银保监会发布《金融资产管理公司资本管理办法(试行)》,要求资产管理公司集团母公司核心一级资本充足率不得低于9%,一级资本充足率不得低于10%,资本充足率不得低于12.5%,监管要求显著高于商业银行,四大AMC的资产增速也开始明显放缓。此外,银保监会也明确要求不良资管公司“回归不良资管主业”。

过去两年四大AMC的资产增速明显放缓

标普全球评级认为,四大AMC将继续扮演十分重要的角色,在市场动荡时发挥稳定金融市场的作用。比如,中国信达资产管理股份有限公司和中国长城资产管理股份有限公司于去年7月以入股的方式参与救助了锦州银行。

《报告》指出,四大AMC将持续发挥十分重要的政策性作用,其信用评级也因此得到支撑。目前四家AMC的评级状况如下:

中国信达资产管理股份有限公司(中国信达;A-/稳定/A-2)、中国华融资产管理股份有限公司(中国华融;BBB+/稳定/A-2)、中国长城资产管理公司(中国长城资产;A-/稳定/A-2)和中国东方资产管理股份有限公司(中国东方;BBB+/稳定/A-2)。

但标普全球评级也指出,就不良资管行业而言,四大AMC的地位或将随着新的行业参与者进入而被逐渐削弱,而新的不良资产处置方式将给不良资产提供方提供新的选择。另外,再加上不良资产管理公司为回归不良资管主业,而不得不压缩利润较为优厚的类贷款业务,将导致整体利润摊薄。

“四大不良资管公司将继续主导传统的不良资产行业,其市场份额超过90%,但我们预计这一比重将逐渐下降,未来两到三年降至80%-90%,” 刘洋表示。

监管框架发生变化后,地方资产管理公司和银行系的理财子公司将纷纷进入不良资产市场。不仅如此,外资也将成为该市场新的参与者。

2月17日,北京市地方金融监督管理局官网信息显示,全球知名投资管理公司橡树资本(Oaktree Capital)的全资子公司Oaktree(北京)投资管理有限公司(下称“橡树北京”)已在北京完成工商注册。此前,橡树资本作为首批QDLP(合格境内有限合伙人)境外机构之一与中国信达签署了战略协议。

截至目前,北京已有两家地方资产管理公司,分别为2005年成立的北京市国通资产管理有限责任公司与2019年成立的北京资产管理有限公司。