下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

香港金管局12度出手,买入513亿港元,背后是香港楼市在承压

罗曼 吕锦明

港元保卫战激战正酣!

自4月12日触及弱方兑换保证以来,香港金管局12度入市买入港元、沽出美元进行市场干预,合计买入金额已达513.31亿港元,出手力度以及频率超出市场预期。

有机构指出,随着金管局进一步收紧港元流通性,将使香港资金面承压。海通证券分析师姜超表示,短期来看,香港经济表现依然不错,风险相对可控,但中长期来看,在货币紧缩的背景下,香港市场存在两方面主要风险:一是房地产泡沫问题,楼市存在调整压力;二是经济存在下行风险,香港和内陆经济联系紧密,如果今年内陆经济出现下行压力将会向香港传导,香港本身又货币紧缩,若地产市场调整,或出现经济、资产、汇率的连锁反应。

香港金管局12度入市买入513亿港元

香港金管局今早在纽约汇市两度入市,共计出手买入133.13亿港元。而金管局自4月12日第一次出手买入港元以来,已经12度入市,累计买入513.31亿港元。本周五银行间流动性结余收缩至1285.2亿港元。

香港金融管理局副总裁李达志在19日上午表示,预期香港利率不会急速上升,呼吁市场不需要过分担心,他同时强调,回顾过去几年流入香港银行体系的资金总共达到一万亿港元,“从这个比例看,(近期流出)500亿港元其实只占一小部分。”

金管局还不忘对市场大派“定心丸”,表示如果银行体系资金出现紧张,金管局还可以通过赎回外汇基金票据向市场注入资金。李达志表示,香港银行持有大量外汇基金票据,差不多有一万亿港元的规模,“如果资金出现紧张,银行绝对可以利用这些票据在我们的贴现窗取回港元流动性资金,甚至如果在资金太紧张、银行运作不畅顺时,金管局还有一个方案,就是可以将这些票据部分赎回。”

被问及香港金管局为何主要集中在外围交易时间段承接港元沽盘,李达志认为这“并非不寻常”,他强调,即使香港银行体系结余跌至1000亿港元,也不代表有什么特别意义,最重要的是保证市场运作有序,当局将会对此保持警惕。

在上一篇文章《货币保卫战开打!港元连续触及7.85关键线,金管局紧急出手》中我们已经分析过,港元兑美元贬值的直接原因在于美、港市场利差的扩大,诱发了投资者的套利交易,即卖出港元买入美元,然后投入到高息美元资产,港元的套利融资货币角色随之逐步加强。

对此,德国商业银行亚洲高级经济师周浩认为,香港是一个跨国公司聚集的地方,也是亚洲的融资中心,但融资的主流货币仍然是美元,无论是出于国际结算还是便利等各种方面的原因,美元仍然是融资的主流货币。即使挂钩美元,港元也仍然是非主流融资货币,事实上,即使企业融来了港元也往往会通过货币掉期换成美元。

正因如此,尽管香港金管局与美联储升降息的路径几乎一致,但是HIBOR(香港银行同业拆借利率)却未能以相同的幅度提升,美元LIBOR与HIBOR的利差依然在不断扩大,既然香港金管局每次均跟随美联储加息,为何美元LIBOR不断上升,HIBOR却一直处于低位?

金管局所虑不在汇率,而在地产泡沫

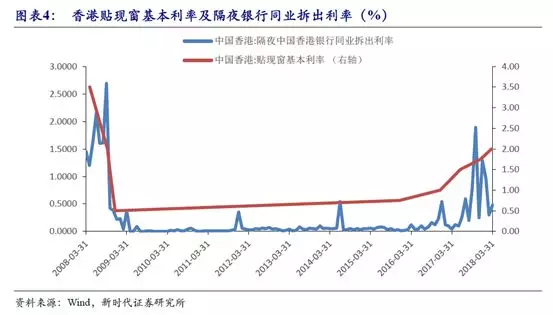

新时代证券首席经济学家潘向东对此表示,美元LIBOR上升的原因比较明了,包括美联储加息缩表、积极财政政策、制造业回流等。而HIBOR仍然不能大幅上升,首先香港金管局和美联储加息机制不一样,次贷危机之后,美联储可以通过利率走廊的形式直接决定联邦基金利率,进而影响货币市场利率。但是香港金管局调整的是贴现窗基本利率,当前贴现窗基本利率远远高于银行同业拆借利率,银行不会通过贴现窗向金管局借钱,这样香港金管局加息就无法影响到市场利率。

海通证券分析师姜超更是一语中的,他认为HIBOR持续走低,根本原因在于香港金管局加的是“假”息,贴现窗利率远远高于市场利率,所以难以影响市场利率。而导致这一现象背后深层次的原因在于香港金管局所虑不在汇率,而在地产泡沫。

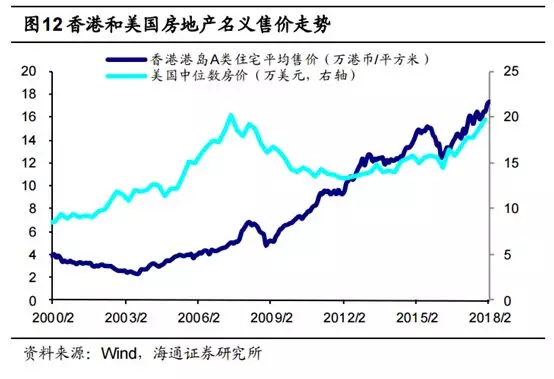

2008年全球金融危机后,香港跟着美国实施宽松的货币政策,房价大幅飙升,当前港岛A类住宅售价与危机前的高点相比还涨了1.6倍,而美国房地产价格经历了10年恢复,当前也仅仅是接近危机之前的高点水平,考虑到通胀因素,实际价格的涨幅非常有限。

房地产贷款是港元最重要的需求来源之一。2009年起香港房价进入上升通道,为了避免重演1997年的房地产泡沫破裂,香港政府不断加码各种房地产市场调控措施,例如连续多次提高房贷首付比例,2016 年 11 月将购买二套房的印花税提升到 15%,2017 年 5 月限制银行对地产开发商的贷款,但当前香港楼市仍在涨价。

姜超认为,根本原因在于香港货币环境依然较为宽松,但如果金管局出手干预汇率就意味着收紧货币,市场利率就会抬升,香港楼市能否扛得住货币紧缩的压力,是存在风险的,这或许是香港金管局迟迟不收紧货币的深层次原因。

潘向东表示,香港房价上升幅度过快已经引发市场对楼市泡沫风险的担忧,需要警惕房地产泡沫破灭的自我实现。在LIBOR持续走高的预期下,为了维持汇率稳定,香港金管局必须大规模缩减港元流动性,这可能对香港资金面产生一定的压力。如果公众产生恐慌情绪,可能大规模从房市撤出资金,最终导致地产泡沫破灭,房地产是香港的支柱产业,香港财政收入的40%~50%都来自土地,居民很大一部分财富是房产,而且房地产是香港金融市场最重要的抵押品之一,房地产大幅下跌将使香港发生严重的经济金融危机。

据星展银行(DBS)数据显示,目前香港楼市租金回报率只有约2%,若利息支出再上升,会造成借贷成本上升,而香港家庭负债率已经到了相当的高度,将令房地产投资的吸引力大幅下降。金管局总裁陈德霖曾坦言,港元利率正常化将使房贷利率承压,因此借贷要衡量各种因素,小心管理好风险。

陈德霖还表示,香港的银行和金融体系的抗震能力已大大提高,香港外汇基金有超过4万亿港元的资产,其中超过八成为外汇储备,为保障香港金融稳定提供强大后盾。另外,港元货币基础约1.7万亿港元,为资金流出提供极大的缓冲。

港府呼吁留意借贷成本上升等风险

近期港汇多次触及7.85:1的弱方兑换保证,对此,香港财经事务及库务局局长刘怡翔19日表示,监管机构正密切留意市场的变化,目前并无见到有恶意冲击市场的行为。他同时提醒香港市民,如果银行上调最优惠利率,就要留意借贷成本上升等风险。他指出,近期香港银行同业拆借利率出现波动,而很多按揭都是用同业拆借利率作为基准,“所以当这个利息上升,大家要计算成本、特别要留意风险方面。”

有汇市交易商指出,近期主要港元拆借利率虽然持续上升,例如:一个月拆借利率连升五天至0.94厘水平,三个月拆借利率更升至1.33厘水平并再创逾9年新高,但是升幅没有市场预期的那么高,因此预期港汇很快将回落至7.848兑1美元的水平。

瑞穗银行亚洲高级外汇策略师张建泰认为,目前从港股的表现看,暂时还没有出现大幅资金流出的迹象,预期港元利率将会缓慢攀升。他强调,香港相关的主要资产类别仍具有吸引力,所以不会有资金大规模流出香港的情况出现。

摩根士丹利发表研究报告称,近年来香港银行业的大部分贷款都与拆借利率挂钩,因此市场对上调最优惠利率的需求减少,而是否调高最优惠利率还要看存款利率的变化,因此预期香港银行在短期内不会调高最优惠利率。

香港联系汇率制度的经济基础在动摇吗?

香港联系汇率制度的经济基础,普遍被认为是香港与美国具有相同的经济周期,这是由香港完全开放的资本账户、高度外向的经济模式、高度发达的金融体系所决定的。

但现在市场上有这样一种说法,随着全球经济多极化格局的形成,香港经济将越来越多地受到美国之外,尤其是内地的影响。这会逐渐削弱香港与美国之间的同周期性,因此港元难以长期盯住美元,联系汇率制度的经济基础正在动摇。

香港金管局前总裁任志刚曾谏言,香港应当考虑取消港元盯住美元的汇率制度,港元可改为盯住美元、人民币或一篮子货币。

姜超认为,联系汇率制度短期内仍将延续。首先美国强大的经济、政治、军事背书下,美元在未来很长一段时间仍将是国际经济活动中最重要的货币,港元盯住美元可使香港有效地减少国际贸易和金融活动中的外汇风险,有利于贸易、金融活动的开展,保持国际金融中心地位;其次,虽然香港经济受中国内地经济的影响越来越深,但中国资本管制和人民币国际化尚未成熟,让港元放弃一个运行了30多年的成熟制度而改为挂钩人民币,至少目前看来是不合理的。

招商证券的一位分析师向时报君表示,内地对香港的影响应该是长期性的,美国对香港的影响是短期的,由于作用时效不同,香港与美国的经济同周期性就不会随着内地影响力的增大而变化,香港联系汇率制度也并没有因为内地的崛起而失去经济基础。

但市场更关心,这场港汇保卫战要持续到什么时候?

考虑到港汇走弱的主要原因在于美元与港元的利差走阔,市场人士分析认为,港元的利率正常化,HIBOR出现明显的抬升,才是这一战局的收官之时。

美林美银一份报告称,预计香港金管局在未来两个月内从市场购入800亿港元,才能促使HIBOR有实质性抬升,通过抬升利率稳定港元汇率。