下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

不到7个月火速获批!这家券商拿到回A通行证,拟发行4.76亿股,H股股价持续反弹

券商中国 王蕊

国联证券A股IPO获中国证监会核准,距离发审委通过仅过去了2个月时间。

根据公告,国联证券于7月3日,正式书面获得中国证监会通知,已获批准在12个月内进行A股IPO。新股发行股份数量也进一步获得明确,预计不超过4.76亿股。伴随A股券商板块集体狂欢,当天国联证券股价也大涨8.33%,收于2.99港元。

从宣布重启A股IPO到顺利拿到“准生证”,国联证券仅用了6个半月时间。此前5月8日晚间,证监会公告宣布审核通过国联证券的首发申请。而早在2015年7月,国联证券就通过在香港联交所主板上市,成功发行4.02亿股H股,净募集资金30.97亿港元,折合人民币24.44亿元。

拟发行不超过4.76亿股

根据公告,中国证监会于7月3日正式书面通知国联证券并于同日公布,该公司已获批准A股发行,有效期为批准之日起十二个月 。

与此同时,此次A股IPO的股份数量也进一步获得明确,预计不超过4.76亿股。而根据此前公布的招股说明书(2018年1月报送),国联证券预计本次发行将不超过6.34亿股,不超过发行后总股本的25%,且不涉及老股转让。

截至目前,国联证券总股本为19.02亿股,其中包括14.60亿股内资股和4.44亿股H股。若按照目前的计划顶格发行,则预计发行后国联证券总股本将增加至23.78亿股,则新发行股份占发行后总股本的比例约为20%。

年报显示,截至2019年年底,国联证券控股股东国联集团直接持有该公司28.59%股份,并通过其控制的国联信托、无锡电力、民生投资、一棉纺织、华光股份间接持有43.76%股份,合计持有72.35%的股份。

换言之,国联证券控股股东的持股比例相当高,控制权非常集中,预计此次A股公开发行后,稀释后的持股比例也不会对其控制力造成明显影响。

当天股价大涨8.33%

7月3日,A股昂首挺进3100点大关,有着“牛市旗手”之称的券商板块再现涨停潮,包括山西证券、招商证券、中信证券、国金证券等在内,共有十多只券商股涨停,市场声音竞相高呼“牛市将至”。

受板块行情带动,国联证券港股股价当天也大涨8.33%,收于2.99港元。尽管相比于同板块个股仍有一定差距,但在近期整体市场环境不佳的情况下,国联证券港股股价已反弹接近最近一段时间的高位。

不到七个月闪电获批

2019年12月27日,国联证券曾宣称,经过多方考量,终止了H股再融资的相关工作,并向中国证监会提交了恢复A股IPO审查申请,并获得了监管同意。此后国联证券的上市进程突然加速,从重启A股IPO到最终获准发行仅过去不到7个月时间。

这一速度甚至快于以A股发行速度快著称的中信建投。此前,中信建投在2017年4月申请A股IPO,一年后获得发审委会议通过,并于2018年5月最终获准发行,合计用时13个月。

有分析人士指出,一方面国联证券早在2015年就已实现港股上市,公司治理和财务情况多年来已经相当公开透明;另一方面,随着资本市场深化改革的不断推进,A股上市发行审核节奏越来越快,因此国联证券回A申请顺利通过,实际上也在意料之中。

国联证券成立于1999年1月,前身是1992年11月设立的无锡市证券公司,2008年改制更名为国联证券,注册资本19.024亿元人民币,2015年7月6日在香港联合交易所上市交易。其控股股东国联集团是无锡市国资委出资设立的国有全资企业集团,注册资本为人民币80亿元,主要从事资本、资产经营;利用自有资金对外投资;贸易咨询;企业管理服务。

作为一家国有控股的现代金融服务企业,国联证券现已形成包括经纪业务、投资银行、资产管理及投资、证券投资及信用交易等在内较为完善的业务体系,在江苏、上海、北京、浙江等省市重要区域设立了13家分公司,87家证券营业部,并控股华英证券、参股中海基金,设立国联通宝,证券金融控股集团构架初具。

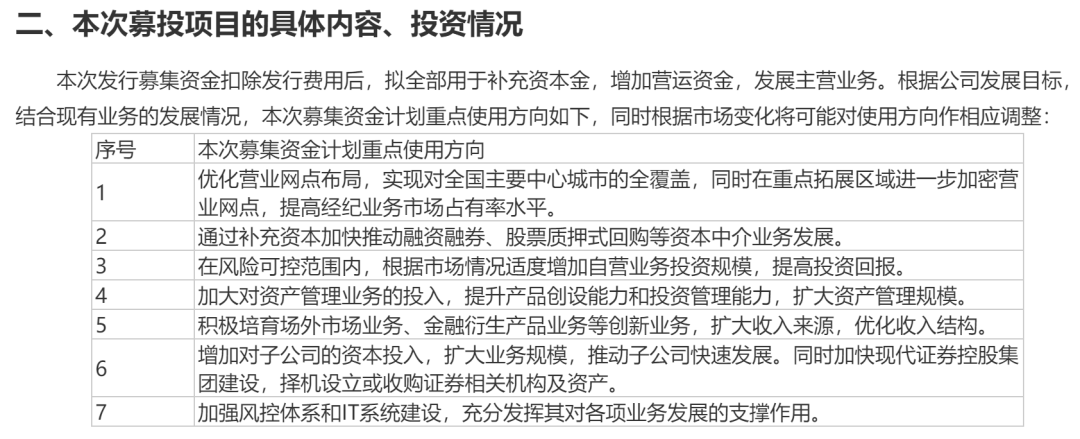

募资预计投向七个方面

或许正是因为上会节奏很快,并且赶上疫情和年报期的双重影响,国联证券目前尚未并未更新招股文件,最近一版招股说明书仍是2018年1月报送的。

根据资料,国联证券此次A股IPO募资计划用于7个方面,主要涉及优化线下网点,加大信用业务、自营业务、资管业务、场外业务投入,对子公司增资,以及加强风控和IT系统建设。

而对于先前在港股市场募集的资金,截至2019年末,国联证券已实际累计投入23.44亿元(已使用H股募集资金汇率按实际结汇汇率计算),具体使用情况如下:

(1) 约45.00%将用于进一步发展公司的融资融券业务,已使用人民币11.58亿元;

(2) 约20.00%将用于发展公司的其他资本中介服务,已使用人民币5.24亿元;

(3) 约15.00%将用于扩大公司的证券投资业务,已使用人民币3.86亿元;

(4) 约10.00%将用于发展公司互联网交易业务,现变更用途为计划设立香港附属公司的注资及其他筹备费用并补充本公司营运资金,已使用人民币0.34万元;

(5) 约10.00%将用作营运资本及其他一般企业用途,已使用人民币2.76亿元。

可见,融资融券及其他资本中介业务,其实是国联证券近年来投入的主要领域,占总投入比重高达65%,其次才是自营业务及其他业务用途。