下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

万能险结算利率又降了 仅有9款结算利率达4%

2月20日,中国人民银行授权发布了最新的贷款市场报价利率(LPR),1年期LPR保持3.45%的水平未变,5年期以上LPR则大幅下调了25个基点(BP)至3.95%,远超市场预期。万能险也被累及,截至目前,568款万能险产品2024年1月年结算利率大部分“奔三”,其中仅两家公司的9款产品年结算利率达到4%。市场普遍的观点认为,随着利率不断下行,资本市场波动较大的背景下,下调万能险结算利率上限是防范利差损风险的必要手段。未来万能险的最低保证利率或将继续下调,但实际结算利率将保持动态调整态势。

9款产品以上限水平结算

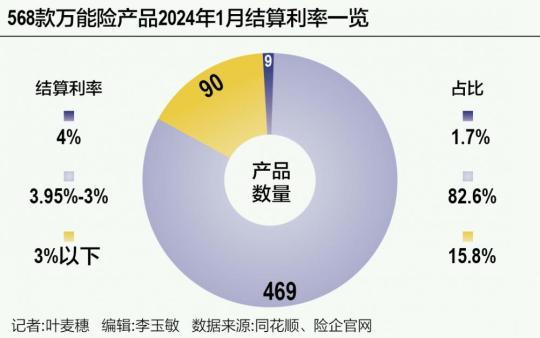

根据监管部门通知,从今年1月份起,各家公司的万能险产品结算利率应不超过4%。目前有568款万能险产品的1月份结算利率披露,具体来看,共有9款产品结算利率为4%,占比1.7%,9款产品出自财信吉祥人寿和珠江人寿两家公司。

36款产品结算利率为3.95%,11款产品结算利率为3.9%,3款产品结算利率为3.85%,26款产品结算利率为3.8%。整体来看,年结算利率集中在3%~3.95%间,有469款,占比超过八成;90款产品年结算利率低于3%,占比15.8%,最低一款产品的年结算利率仅0.36%。

相比2023年12月份,纳入统计的703款万能险产品中,有93款产品的年结算利率达到4%及以上,占比超一成。年结算利率居前的主要有渤海人寿、长生人寿、百年人寿、陆家嘴国泰人寿等保险公司旗下的万能险产品。最高的两款产品结算利率为4.7%。

从下调利率的产品来看,属于普调,既有头部公司的产品,也有中小保险公司的产品。部分中小险企的部分万能险产品结算利率甚至出现较大幅度的跳水。如和谐健康的和谐一号护理保险(万能型)B款,其结算利率已经从去年初的4.5%下调至2.5%。

这种调整符合市场实际。中国精算师协会创始会员徐昱琛分析称,万能险产品提供最低保证利率,实际结算利率一般根据实际投资收益情况确定,但不能低于最低保证利率。万能险结算利率下调,很大程度上取决于保险公司实际投资收益率以及对未来投资收益的预估。去年开始,无论是固收投资市场还是权益市场都较为波动,因此,不少万能险结算利率持续下调。

近年来,随着投资环境的变化,万能险产品的最低保证利率和实际结算利率持续下调。根据监管部门规定,当万能账户的实际投资收益率小于最低保证利率时,保险公司可以通过减少平滑准备金弥补其差额。不能补足时,保险公司应当通过向万能账户注资补足差额。在其他情况下,保险公司不得以任何形式向万能账户注资。去年7月31日,最低保证利率2%以上的万能险等三类产品全面停售。今年1月份,人身险公司全面下调万能险结算利率,最高不能超过4%,6月起不得超过3.8%。

开源证券分析师高超认为,监管指导万能险结算利率上限利于降低行业负债成本,减少恶性竞争。

万能险规模逆势增长

万能险是指包含保险保障功能并至少在一个投资账户拥有一定资产价值的人身保险产品,具有很强的理财属性,保单价值与保险公司独立运作的投保人投资账户资金的业绩挂钩。

暨南大学医学硕士、北美高级寿险管理师孙晓四在接受21世纪经济报道记者采访时表示,随着存款利率下滑,未来万能险陆续下调结算利率是大概率事件。不过为了防止市场过度反应,下调幅度或是缓进式的,比如由3.8%下调到3.5%,再下调到3.2%。

21世纪经济报道记者从业内了解到,投保万能险通常都会有一个保底利率,保底利率一般在1.5%到2.5%之间,结算利率会高于保底利率。结算利率一般每个月结算一次,比如投资1万元,本期的结算利率为3.6%,按月均摊则是0.3%,则当月实际收益率为300元,许多消费者非常关注万能险的结算利率,将其作为投保与否的判断指标。

此前监管向各人身险公司下发的《关于强化管理促进人身险业务平稳健康发展的通知》也提到,各险企应当在回溯分析基础上,合理确定产品预定利率、保证利率、投资收益率、预定附加费用率等各项精算假设。

此外,原银保监会印发了《一年期以上人身保险产品信息披露规则》(以下简称《规则》),《规则》提出要求保险公司披露分红实现率指标,同时取消高、中、低三档演示利率表述,调低演示利率水平。

对于万能型保险产品,在利益演示时,应当注明用于演示的万能型保险产品的假设结算利率,并用醒目字体注明该利益演示是基于公司的精算及其他假设,不代表公司历史经营业绩,也不代表对公司未来经营业绩的预期,最低保证利率之上的投资收益是不确定的,实际保单账户利益可能低于利益演示水平。

尽管收益率持续下滑,不过2023年万能险产品保费不降反增。2020年、2021年以及2022年万能险产品保费呈连年下降态势,各年度代表万能险产品保费收入的保户投资款新增交费分别为7044亿元、6479亿元以及5624亿元。不过2023年保户投资款新增交费扭转了持续下降态势,增加至5956亿元,同比增长5.9%。

中航证券分析师薄晓旭分析认为,当前,市场利率中枢下移、权益市场震荡下行,居民仍具备较高的储蓄需求,保险产品仍具备一定竞争力。结合资本市场改革政策对于保险资金投资和养老金产品的支持,预计未来储蓄型产品和养老金产品仍具备发展空间。

(作者:叶麦穗 编辑:李玉敏)

本网站所刊载信息,不代表中新经纬观点。 刊用本网站稿件,务经书面授权。

未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。

[京B2-20230170] [京ICP备17012796号-1]

[互联网新闻信息服务许可证10120220005] [互联网宗教信息服务许可证:京(2022)0000107]

违法和不良信息举报电话:18513525309 报料邮箱(可文字、音视频):zhongxinjingwei@chinanews.com.cn

Copyright ©2017-2026 jwview.com. All Rights Reserved

北京中新经闻信息科技有限公司