下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

当“购房族”遇上LPR:新机制下,个人房贷利率会下降吗?

陈莹莹 欧阳剑环

中国人民银行17日决定改革完善贷款市场报价利率(LPR)形成机制,在原有的1年期一个期限品种基础上,增加5年期以上的期限品种。(前情请阅:“降息”了!央行周末放大招,LPR新机制出炉,力促银行贷款利率下行)

7月以来,多地纷纷上调房贷利率,随着LPR新机制出炉,利率并轨再进一步,未来房贷利率怎么走?

综合专家观点,房贷利率恐难在利率并轨中下降,个人房贷利率不会显著下行,甚至一些重点调控城市的个人房贷利率会出现上行的情况。

房贷利率恐难下降

央行有关负责人表示,在原有的1年期一个期限品种基础上,增加5年期以上的期限品种,为银行发放住房抵押贷款等长期贷款的利率定价提供参考,也便于未来存量长期浮动利率贷款合同定价基准向LPR转换的平稳过渡。

国家金融与发展实验室副主任曾刚表示,未来的增量贷款按照新的利率基础确定,判断LPR将呈现下行趋势,则增量贷款的定价也随之下行。

贷款利率水平下行,是否会带来个人房贷利率的下行?

曾刚认为,要从两方面分析:一方面,整体社会融资成本下行,房地产贷款利率、个人房贷利率原则上也应该下行;另一方面,房地产相关贷款利率,同时还受到结构性政策调整的影响。

他指出,当前的金融供给侧结构性改革,不仅仅是保障整体流动性合理充裕,还要考虑信贷投放结构的调整和优化。近期房地产资金流向管控力度明显加强,比如信托资金流向管控、一些房价热点城市房地产贷款管控等,都体现了结构性调整的意图。

中泰证券分析师梁中华认为,7月政治局会议再次强调房住不炒,且指出不以房地产刺激短期经济,房地产相关贷款恐怕难以从本次并轨中获益。

他指出,居民房贷大多属于长期限贷款,应该采用5年期以上的LPR利率为基准。在当前房住不炒背景下,1年期LPR利率可能会更为市场化,而5年期以上LPR利率或仍会有所指导,再配合对房地产企业融资的管理,本次并轨设计的目的或在于,既部分降息支持实体经济,又部分利率不变抑制资产泡沫。

广东省住房政策研究中心首席研究员李宇嘉表示,未来银行中期融资端的成本会走低,实体贷款成本也会下降。但这一政策针对的是实体企业融资,不会对按揭贷款有利好,而且近期国家在夯实资金和楼市之间的“防火墙”。

短期仍存上调空间

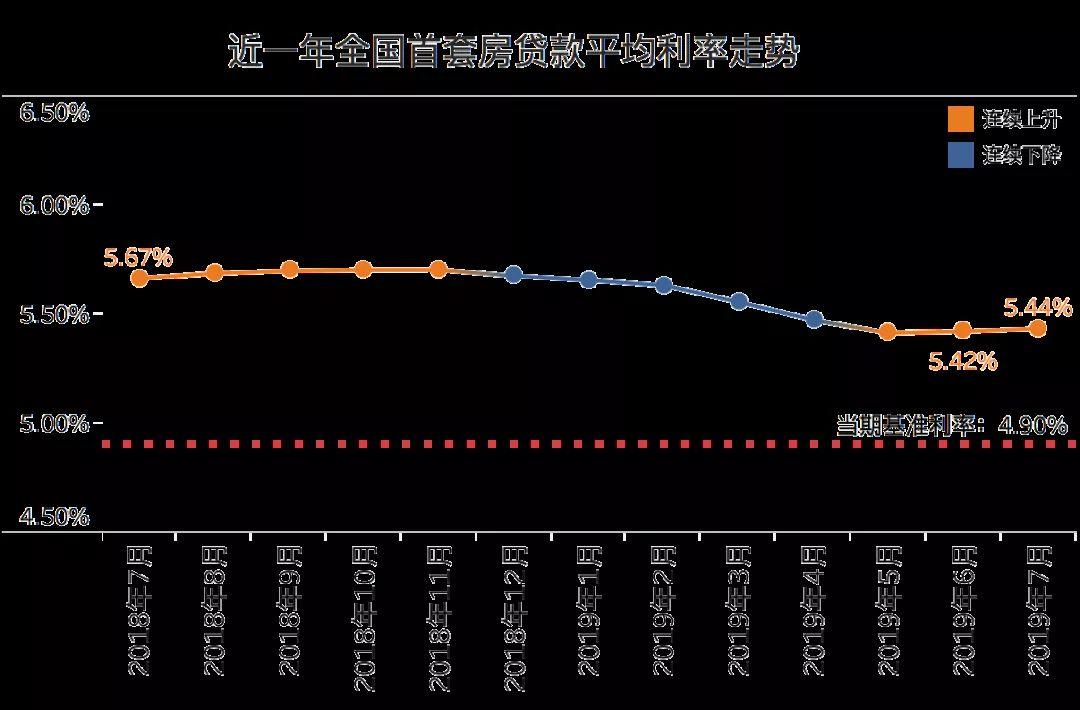

融360大数据研究院监测数据显示,7月全国首套房贷款平均利率为5.44%,二套房贷款平均利率为5.76%。从数据上看,全国房贷利率水平在下半年出现反弹。

数据来源:融360大数据研究院

融360大数据研究院监测的35个城市,一线城市中,上海和深圳房贷利率水平环比有所下降,北京和广州则与上月持平;二线城市中,多数城市纷纷上调房贷利率,苏州、杭州、宁波、大连、长沙近期多次上调,且部分银行额度紧张,甚至暂停受理房贷业务。

2019年7月首套房贷款平均利率涨幅最高五城市

数据来源:融360大数据研究院

7月,苏州地区首套房贷利率为6.03%,环比飙升16个基点,成为全国房贷利率水平最高的城市,也是目前唯一一个首套房贷利率水平破“6”的城市;大连地区7月涨幅最高,首套房贷利率环比上涨20个基点;涨幅排名前五的大连、苏州、杭州、宁波和长沙,均在近一个月内多次上调房贷利率,调整时间集中在月初和月末。

融360分析师李万斌认为,结合其他相关政策,一方面,未来银行将加速调整信贷结构,减少房地产行业占用的信贷资源,并将更多的信贷资金投向国家目前鼓励的制造业、中小微企业等方向;另一方面,房地产调控短期内不会放松,资金环境较为紧张,未来或将有更多城市继续收紧房贷政策。

在曾刚看来,目前政策意图比较清晰,房地产贷款政策难言松绑。因此,个人房贷利率不会显著下行,短期内利率水平会保持不变,甚至一些重点调控城市的个人房贷利率会出现上行的情况。

李宇嘉认为,银行给实体企业的贷款利率偏高。目前,在商业银行发放的三大类贷款中,票据利率平均是3.64%,而居民房贷平均利率是5.53%,而代表企业贷款成本的一般贷款利率为5.94%。也就是说,企业的贷款成本是最高的,即便居民房贷利率上浮20%,也要比实体贷款利率低。

本网站所刊载信息,不代表中新经纬观点。 刊用本网站稿件,务经书面授权。

未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。

[京B2-20230170] [京ICP备17012796号-1]

[互联网新闻信息服务许可证10120220005] [互联网宗教信息服务许可证:京(2022)0000107]

违法和不良信息举报电话:18513525309 报料邮箱(可文字、音视频):zhongxinjingwei@chinanews.com.cn

Copyright ©2017-2025 jwview.com. All Rights Reserved

北京中新经闻信息科技有限公司