下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

美国中期选举将近,这四大看点将影响你的投资!

每经记者 余佩颖

11月6日,2018年美国中期选举将拉开帷幕,对于这次在总统任期内的选举,又有哪些值得我们关注的呢?

众所周知,当今美国总统特朗普身处共和党阵营,而中期选举对于哪个政党会在未来两年内掌控国会参、众两院具有决定意义,而这可能会对美国未来两年的政策走向产生重要影响,进而成为股市关注的焦点。

本次中期选举,35个参议院席位(Senateseats)及所有435个众议院席位(House of Representative seats),其中包括236个共和党席位(Republicans),193个民主党席位(Democrats)以及6个空缺席位都将改选。

《每日经济新闻》记者特别采访了知名信用评级公司穆迪的首席经济学家马克·赞迪(Mark Zandi)以及加拿大蒙特利尔银行的投资银行子公司BMO Capital Markets首席投资策略师布赖恩·贝尔斯基(Brian Belski),为我们解读此次中期选举可能透露的重要信息。

看点一:民主党恐无法全面控制两院

此次2018年中期选举的内容包括,众议院所有的435个席位,参议院约三分之一的席位,36个州长和3个美属领地首领,以及众多城市市长。

根据以往的中期选举结果来看,在总统的第一个任期内,尤其是当总统的支持率低于50%时,总统所在的党派几乎总会在中期选举中失去席位。而根据民意调查分析网站Five Thirty Eight于10月28日上午8时28分的数据,目前特朗普的支持率仅为42.4%。

目前共和党在参众两院均掌握多数,如果经过11月份的选举后情况发生变化,无论是任何一院发生逆转,都将对共和党阵营的特朗普总统的执政能力带来重大影响,因为总统提出的任何一项重大执政措施,都需要参众两院的批准。

从2000年前后,“蓝色”逐渐成为民主党的代表色,“红色”则代表着共和党。然而这一次,“蓝色”可能无法在两院均取得绝大多数席位。

“民意调查显示民主党将赢得众议院,但差距不会太大,参议院会继续由共和党控制。这是一场两党紧密追赶的选举”,穆迪首席经济学家赞迪对《每日经济新闻》记者这样说道。

记者查阅Five Thirty Eight的数据统计发现,截至10月29日12时54分,有84.8%的可能性是民主党将控制众议院,其中民主党有80%的可能会在目前基础上,增加19个至60个众议院席位。

参议院的预测情况也正如赞迪所言,共和党有83.2%的机会主导参议院。

不过,BMO Capital Markets的首席投资策略师贝尔斯基向记者提醒道,“需要注意民意调查有时是非常不准确的,这可能为潜在的共和党赢得选举奠定一定基础”。

看点二:特朗普贸易政策的核心——美国经济发展状况

自10月10日到10月26日收盘以来,标普500指数已暴跌近7%,纳斯达克综合指数大跌6%,道琼斯工业平均指数跌近3.6%,而美股三大股指大跌,被认为与美联储“紧缩”政策,即不断加息密切相关。

9月26日,美联储主席杰罗姆·鲍威尔(Jerome Powell)表示,美国经济正在经历“一个特别光明的时刻”。

“劳动力市场继续增强,经济活动也一直在以强劲的速度保持增长。近几个月就业增长强劲,失业率一直保持在低位,家庭支出和商业固定投资同样增长强劲。在12个月的基础上,总通货膨胀率以及除食品和能源以外的其他项目的总通货膨胀率均接近2%”,美联储在声明中写道。

美联储表示,为了促进最大限度的就业以及维持价格的稳定,决定再一次加息。9月26日,美联储将联邦基金利率上调至2%~2.25%,这已经是自2015年启动本轮加息以来的第八次加息。

面对美国经济的发展势头,关于未来美国经济政策的方向,尤其是贸易政策,在这一时间点受到广泛关注。如今,特朗普政府在全球举起贸易保护主义大旗,令全球贸易寒流来袭。在11月初的中期选举中,究竟是特朗普所在的共和党大胜,对美国众参议院享有控制权,又或是民主党占领绝大多数席位,就显得尤为重要。

在贸易问题上,赞迪认为,对其产生影响的并不是中期选举的结果,而是紧张的贸易氛围对美国经济的影响。“无论谁获胜,特朗普总统都将继续在全球加剧贸易保护,直到这场‘战争’对美国的股市或经济造成了重大损害”,赞迪向《每日经济新闻》记者进一步分析道。

看点三:美财政赤字有望继续扩大 美元指数恐走弱

金融市场的表现与政治活动的结果息息相关,那么历年美国中期选举对美元指数的影响是否有迹可循呢?

记者查阅嘉盛集团(Forex.com)研报发现,从2006年至2014年,无论选举结果如何,在中期选举发生的那一年美元都呈现出走强趋势(如图所示,欧元兑美元走弱),而在后一年情况相反,美元走弱(欧元兑美元走强)。如果这一规律将在今年的中期选举中继续重复,那么在选举结束后美元可能会回落。

那么,2018年中期选举,美元指数的规律是否会重演?

招商证券在研报中表示,“共和党有一个非常重要的政策特征,即在就任后倾向于采取积极的财政政策”,通常会大规模减税,如特朗普推行的2017年减税与就业法案(Tax Cutsand Jobs Actof 2017),又或者大幅对外用兵增加军事开支,代表如老布什和小布什。

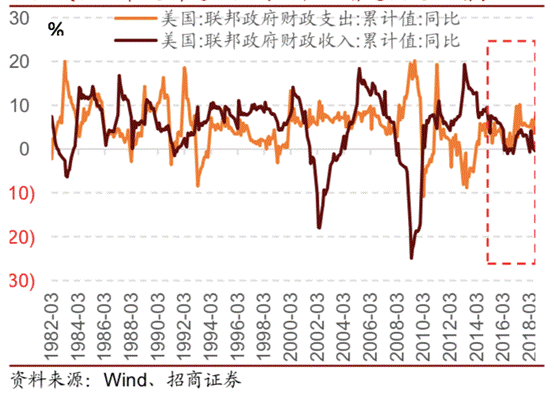

该研报分析,自2016以来,美国政府支出增速逐渐回升,此外在减税政策的作用下,财政收入的增速接近0增长,目前美国国债余额再次突破了2017年的债务上限。

图片来源:招商证券

“如果共和党保持对政府的控制,他们将实施另一项财政赤字资助的减税措施。如果民主党赢得众议院,经济政策就不会有重大变化“,赞迪向《每日经济新闻》记者分析道,但他同时认为,选举结果影响的仅是财政赤字扩大的程度,这一方向短期内并不会有大的调整。

“无论选举结果如何,美国的预算赤字将继续从上一财年的近8000亿美元在今年增加至超过1万亿美元,这正是赤字资助的减税措施和政府支出大幅增加的证明。除非政策制定者做出重大改变,不过这似乎不太可能很快会发生,否则美国的赤字和债务将继续增加“,赞迪坦言道。

而美国财政赤字对于美元指数其实有着关键影响,招商证券在研报中表示,“在所有美元指数的影响因素中,美国的财政赤字是最关键的因素之一,而不是美国的利率水平。道理非常简单,美国财政赤字增加,就会发行美债,本质就是超发美元,美元自然会贬值”。

因此,中期选举的结果短期内恐不会改变美国政府积极宽松的财政政策,财政赤字可能继续扩大,在此背景下,美元指数可能会出现走弱。

看点四:红蓝僵局下 美股涨势或有限

10月中旬以来,美股经历了黑暗时刻,中期选举在即,这能否为美股注入一针强心剂又或是成为引发抛售的导火线?

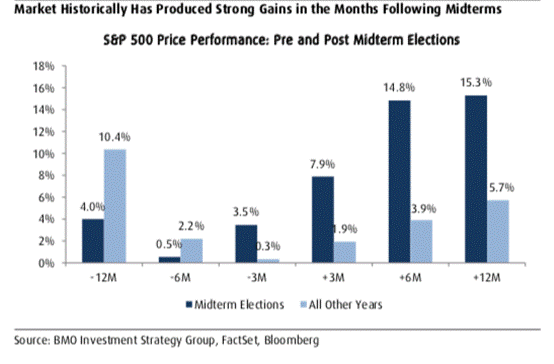

标普500指数由于其包含公司更多,因此能够较为广泛地反映美股的市场表现。BMO Capital Markets的贝尔斯基向《每日经济新闻》记者表示,从历史结果来看,标普500指数在中期选举后的数月内总是呈现强势上涨。在选举前12个月,标普500指数平均上涨4%,而在其他年份的同期,标普指数涨势更为明显,达到10.4%。然而,在选举开始前3个月期间,情况发生了逆转,标普500指数平均累计涨幅达到3.5%,远超过其他年份同一时段该指数的表现。选举结束后的3个月、6个月、12个月,标普500指数涨幅更是不断扩大。

中期选举前后标普500指数表现(图片来源:BMO Capital Markets)

《每日经济新闻》记者梳理发现,在今年中期选举开始的前3个月,即8月、9月、10月,标普500指数累计下跌5.4%,并且道琼斯工业平均指数同期下跌了2.5%,纳斯达克指数跌6.6%。然而,三大股指在8月以及9月间均呈现上涨,跌势其实是从10月开始,紧随9月末美联储加息之后。

那此次中期选举后,是否标普500指数会如过去那样强势上涨呢?对此,贝尔斯基向记者表示他并不是那么确定,这是由于“政治僵局”(politicalgridlock)极有可能发生,即共和党和民主党各占领一院。

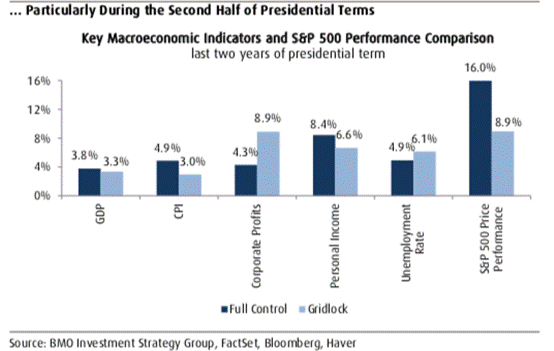

贝尔斯基详细解释道,在总统任期的第一年和最后两年期间,观察关键宏观指标和市场的表现时,政治僵局并不一定与强劲的结果相吻合。事实上,在总统任期的后两年以及政治僵局的背景下,标普500指数的年度价格回报率比某一政党绝对控制两院情形下的回报率低了近50%。此外,与某一政党绝对控制相比,GDP增长、通货膨胀率、个人收入和失业率都在政治僵局下呈现一定恶化倾向。

在总统任期最后两年里的关键宏观指标以及标普500指数的表现(图片来源:BMO Capital Markets)

“考虑到利率上升,企业利润增长放缓以及持续的贸易战,这次中期选举对股市而言,可能是一场艰难跋涉”,赞迪向记者总结道。