下 载

中新经纬App

扫 码 关 注

“中 新 经 纬”

扫 码 关 注

“V 观 财 报”

罚没、警告、责令改正,证监会下发行政处罚书,五洋债中介监管处罚落定

云中隼

被立案调查一年后,五洋债中的券商责任有了相应认定。

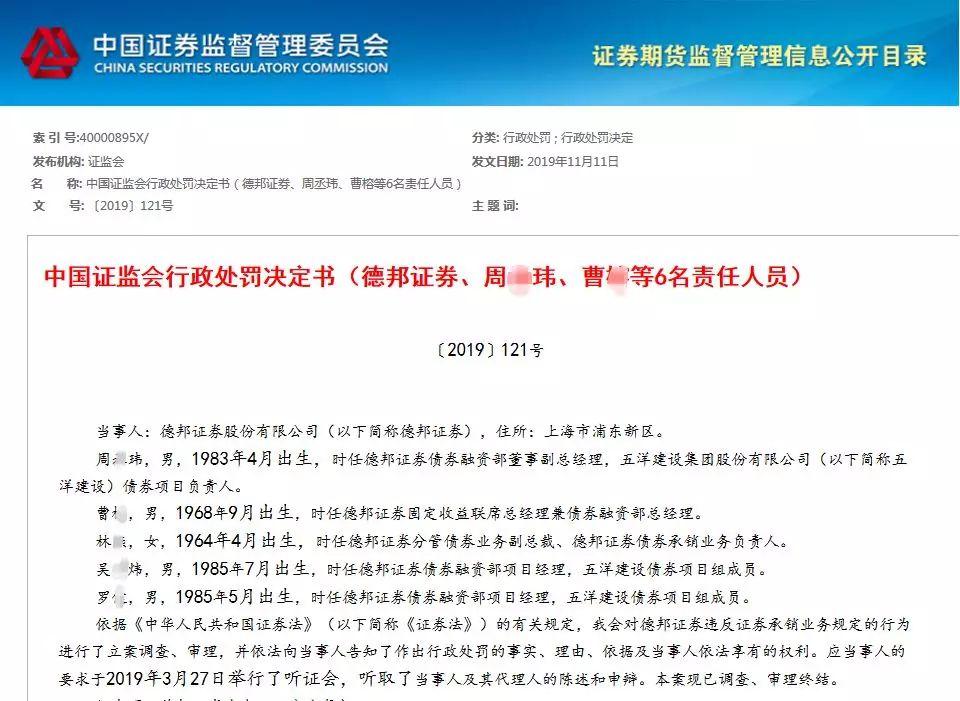

近日,证监会下发行政处罚决定书,因未充分核查五洋建设应收账款、投资性房地产等问题,德邦证券被责令改正、给予警告,没收非法所得1857.44万元,并处以55万元罚款;时任相关负责人、项目组成员也被予以处罚。

对此,德邦证券向券商中国记者独家回应:公司已结合监管要求进行了积极整改,截至目前,公司各项工作均保持正常有序运营。

早在2017年8月,“15五洋债”发生实质性违约,至今已两年有余。在此次处罚尘埃落定后,券商在债券市场上的中介责任仍有待审视。

两名责任人员被撤销证券资格

在债券违约发生两年后,证监会对德邦证券的行政处罚于近期落地。在此之前,“五洋债”的会计师事务所大信在今年2月被罚没260万元,且两名注册会计师被采取五年证券市场禁入措施。

具体而言,证监会认为此次德邦证券在“五洋债”中存在三大问题:

一是未充分核查五洋建设应收账款问题。证监会认为,德邦证券作为主承销商,未充分核查公开发行募集文件的真实性和准确性。项目组成员未实际查阅有关明细资料,未充分调查企业的应收款项形成原因、收回的可能性等,仅根据对发行人问询,回复内部核查部门及内核委员会五洋建设应收账款回收风险较小。 二是对投资性房地产未充分履行核查程序。募集说明书显示,截至2015年3月31日,五洋建设投资性房地产38.93亿元,占总资产的比例为39.55%。证监会调查显示,项目组称所有的投资性房地产均取得了资产评估报告,与事实不符。 三是未将沈阳五洲投资性房地产出售问题写入核查意见。证监会调查发现,项目组成员知悉五洋建设子公司拟将东舜百货低价出售,但未将其写入核查意见当中。

对此,德邦证券被责令改正,给予警告,没收违法所得1857.44万元(即承销费),并处55万元罚款。项目负责人周某和部门负责人曹某被处以25万元罚款,并撤销从业资格。另有三名其他责任人员,被分别处以15万元罚款。

券商中国记者查询中证协网站发现,目前两名被撤销从业资格的负责人均已离职。其中,周某在2017年1月从德邦证券离职,目前就职于天风证券;曹某则在2018年4月离职,后加入江海证券。

五洋事件回顾

早在2017年8月,“15五洋债”发生实质性违约,至今已两年有余。作为公募公司债首单非上市企业违约,其违约事件本身及后续处置兑付、责任承担等问题对债券市场来说具有相当意义。

2015年年中,五洋建设发行“15五洋债”和“15五洋02”两期公募债,发行总额分别为8亿元、5.6亿元,债券期限分别为3年和5年,附投资者回售选择权。彼时,五洋债的主体和债项评级均为AA级。 2016年底,五洋建设风险开始暴露。2016年12月28日,德邦证券就五洋债提示风险称,五洋建设已被列入全国法院失信被执行人名单。此后,两只债券历经长期停牌,复牌后价格一路暴跌,“15五洋02”期间曾跌至29元。 2017年8月14日,因未能按期完成回售和利息兑付,“15五洋债”发生实质性违约;“15五洋02”触发交叉违约。此后,剧情急转直下:在证监会对五洋建设展开立案调查后,2018年7月,证监会对五洋建设及20名相关责任人作出行政处罚决定及市场禁入决定。

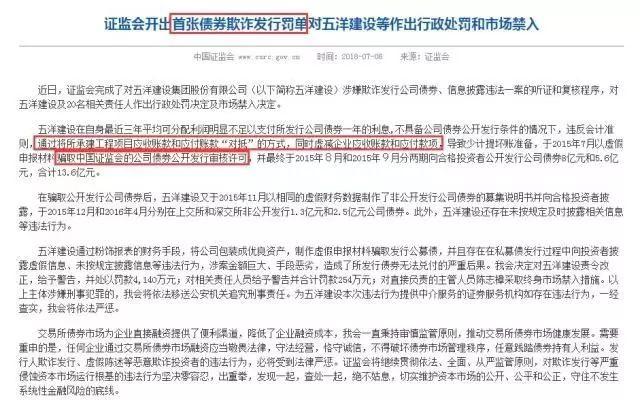

证监会指,五洋建设通过粉饰报表的财务手段,将公司包装成优良资产,制作虚假申报材料骗取发行公募债,并且存在在私募债发行过程中向投资者披露虚假信息、未按规定披露信息等违法行为,涉案金额巨大、手段恶劣,造成了所发行债券无法兑付的严重后果。

对此,证监会对五洋建设责令改正,给予警告,并处以罚款4140万元;对相关责任人员给予警告并合计罚款254万元;对直接负责的主管人员陈志樟采取终身市场禁入措施。

旋涡中的中介机构

即使在被认定为“欺诈发行”后,发行人五洋建设仍未有偿付打算或解决方案。今年1月,上虞区法院对五洋建设破产重整案立案,全额偿付更是遥遥无期。在五洋建设表现出无偿还意愿之际,不少投资者将矛头转向参与发行的中介机构,争议和纠纷也随之而来。

2019年1月,证监会挂出首份市场禁入决定书,剑指审计五洋建设的两名注册会计师。对于大信会计师事务所,证监会责令改正并给出“没一罚三”的处理结果,合计罚没240万元。

证监会指出,在五洋建设2012-2014年财务报告的审计中,大信事务所在未获取充分、适当的审计证据加以验证的前提下,即认可了五洋建设关于应收账款和应付账款“对抵”的账务处理。大信事务所在审计时未获取充分、适当的审计证据,即为五洋建设出具了标准无保留意见的审计报告,出具的审计报告存在虚假记载。

类似地,五洋债的资信评级机构大公国际虽未被证监会处罚,但在2018年8月,交易商协会给予大公国际严重警告处分,责令其限期整改,并暂停债务融资工具市场相关业务一年。北京证监局则指出大公国际在开展证券评级业务中存在多项违规,责令其进行为期一年的整改,期间不得承接新的证券评级业务。

目前来看,在五洋债中,尚未遭遇监管处罚的中介机构仅有锦天城律师事务所一家。然而,在五洋建设无法兑付之时,中介机构成为投资者的主要维权对象,锦天城同样未能脱身。

作为面向合格投资者发行的“小公募”,五洋债的投资者包括100余家机构投资者及600余名个人投资者。在多方讨债未果后,16名投资者以证券虚假陈述责任纠纷的案由提起诉讼,涉案金额超过2200万元。被告方除了五洋建设外,还包括法定代表人陈志樟、德邦证券、大信会计师事务所、锦天城律师事务所、大公国际。投资者要求五洋建设偿付债券本息,并要求陈志樟及中介机构承担连带责任。今年5月14日,该案在杭州中院开庭审理,目前尚未公布裁判结果。

信用债违约“后事”难解

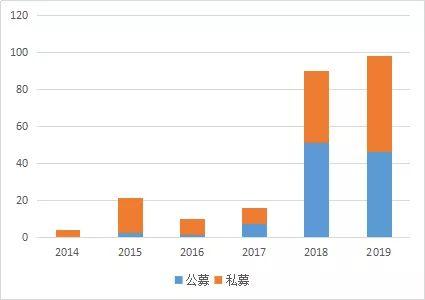

自2014年“11超日债”开启信用债违约先河后,Wind数据显示,截至2019年11月15日,上交所、深交所债券市场共有240只债券(不含ABS)发生违约,所涉债券规模达1765.59亿元。其中,2018年全年新增债券违约数量高达90只,违约规模达到869.6亿元;而2019年债券违约情况不仅未有缓解,反而达到高峰值,截止至2019年11月15日,当年新增违约债券已达98只,违约规模达到750.73亿元。

交易所债券历年新增违约情况一览

这其中,公募债券共95只,规模为895.65亿元,私募债券共123只,规模为686.77亿元。一个明显的趋势是:进入2017年以来,公募债的违约明显增多。

交易所公募/私募债券违约数量

基于此,债券违约处置进展、投资者维权乃至诉讼纠纷等问题受到市场的高度关注。作为参与违约处置最核心的中介机构,《公司债券发行与交易管理办法》在“预计发行人不能偿还债务”和“发行人不能偿还债务”之时,要求受托管理人履行一系列职责,如要求发行人追加担保、申请财产保全、代表债券持有人提起诉讼等。然而,据业内反映,在实操过程中受托管理人在履职方面仍存在一定障碍。

在与发行人沟通的层面,多数非上市公司在部门设置、人员配置上无法完全符合监管要求,对证券市场相关工作缺乏足够的意识。在发行人意识不强的情况下,对受托管理人具体存续期管理工作有一定的抵触情绪。而在部分发行人存在“处罚就处罚”的心态之时,受托管理人履职更是难上加难。

而在天平的另一端,在与投资者沟通时,同样存在障碍。当出现债券预计违约或实质违约时,发行人已缺乏偿还能力,投资者将矛头转向受托管理人,但受托管理人对发行人采取法律行动都需要得到投资者的授权,在投资者不配合受托管理人工作之时,受托管理人同样很难开展相应救济工作。

截止2019年10月26日,根据兴业研究所相关报告数据:发行人为上市公司的公募债券,目前已取得兑付进展的共涉及6条兑付记录、5只债券;发行人为非上市公司的公募债券,目前已取得兑付进展的共涉及7条兑付记录、6只债券。除“13弘昌燃气债”情况不明外,其余资金来源均为发行人自偿(仅为上交所、深交所债券市场情况)。

此外,在信用债违约问题中,加强投资者教育同样势在必行。在部分信用债危机之下,“垃圾债”大量增长,对此有人自然避之不及,更有胆大的投资者展开“淘金”。相对于机构的谨慎,私募和散户成为抄底垃圾债的主力军。

以此次涉案的“五洋债”为例,早在2016年底,五洋建设就已暴露出风险,“15五洋债”开始停牌。而在复牌后,债券价格在下跌至37.5元后即开始出现反弹。在15“五洋债”再次停牌之前,其价格已升到85元以上。类似地,“15五洋02”也在短暂的交易期间数次拉出阳线。

据悉,在债券正式出现违约并长期停牌之时,“15五洋债”和“15五洋02”的个人投资者已达到半数,大幅超出债券发行时个人投资者的数量。

有某参与垃圾债投资的投资者表示,由于部分债券出现信用违约风险,其价格已跌破面值甚至打对折,但违约风险未必真正出现违约,价格跌到谷底意味着风险已得到充分释放,“赌的就是债券最终不违约”。

中介机构司职待考

早在2015年1月,证监会对此前《公司债券发行试点办法》进行修订,《公司债券发行与交易管理办法》正式落地。根据《管理办法》,为公司债券发行提供服务的承销机构、资信评级机构、受托管理人、会计师事务所、资产评估机构、律师事务所等专业机构和人员应当勤勉尽责,严格遵守执业规范和监管规则,按规定和约定履行义务。

彼时,新规最大的修改之处即是简化发行审核流程,取消公司债券公开发行的保荐制和发审委制度。证券公司在发行中扮演的角色从保荐人变为主承销商,责任义务也从全程“保驾护航”转为偏重债券推介承销,与其他中介机构各司其职,共同推动债券发行进程。

据业内人士指出,在债券发行过程中,中介机构应当在各自职责范围内独立发表专业意见,并承担相应法律责任。根据规定,中介机构对于自身职责应尽特别注意义务,做到充分的尽职调查;对于其他机构已出具专业意见的事项应尽一般注意义务,进行核查。这是承销商、会计师事务所、律师事务所等作为不同机构、不同行业而存在的理由,是平衡发行效率和发行安全的制度设计。可见,中介机构之间职责是相互补充而非替代。

而2015年12月发布的《最高人民法院关于当前商事审判工作中的若干具体问题》则指出,在实体方面要正确理解证券侵权民事责任的构成要件。要在传统民事侵权责任的侵权行为、过错、损失、因果关系四个构成要件中研究证券侵权行为重大性、交易因果关系特殊的质的规定性。以此来看,中介机构是否需承担连带责任,仍需结合相关侵权“重大性性”和“交易因果关系”进行具体分析。

就此前券商因涉及债券而被处罚的案例来看,在债券违约与主承销商受罚之间,监管部门并未明确表示存在直接的因果关系,更多的是对尽调不全面、底稿不完善等问题进行关注。

例如,在亿阳债发生违约后,2018年4月,黑龙江证监局对大通证券、中山证券、华泰联合证券三名主承销商出具警示函,针对其承销及受托管理过程中存在的违规事项要求改正。类似地,在保千里出现重大违约后,江苏证监局对华创证券在“16千里01”的执业情况进行检查,认为项目人员在尽职调查阶段未能勤勉尽责,未能识别并督促发行人纠正募集资金使用违规的情形,对其出具警示函。

今年10月20日,中国法学会证券法学研究会、北京市金融服务法学研究会、中央财经大学金融服务法研究中心联合主办了“债券违约的法律责任研讨会”。会上有学界代表指出,中介机构勤勉尽责应以行业一般水平为准,中介机构没有技术侦查的手段,很多问题难以核查。各中介机构之间应该归位尽责,要强调专业化分工。券商不应该对于律师、会计师的工作进行一再重复工作,应该在一定的分工的基础上有合作,责任也是如此。

另有参会的学界代表指出,各中介机构专业分工不同,注意义务的范围、勤勉尽责的范围和标准上也应该有所差异。如果否定这种差异,就会引导行业机构往一个方向发展,意味着现在形成的专业分工要有所改变,这些都跟勤勉尽责和最终所导致的责任追究、行政处罚、民事赔偿责任等有关系。